09/07/2018 - 10:00

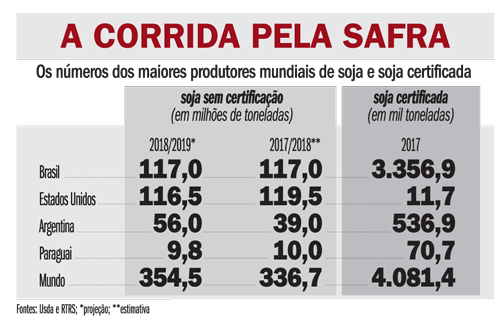

O Brasil pode se tornar na próxima safra o maior produtor global de soja. A previsão é de 117 milhões de toneladas colhidas, segundo o Departamento de Agricultura dos Estados Unidos (Usda, na sigla em inglês). É um feito e tanto para uma cultura que ganhou escala no País a partir dos anos 1980, enquanto nos Estados Unidos, que deve cair para o segundo lugar, a soja é cultivada há mais de um século. A posição de maior produtor é importante para o País, mas a nova fronteira econômica do grão

presidente da RTRS (Crédito:Divulgação)

não tem relação com o volume tirado do campo. O que vai garantir o mercado futuro, com produtores cada vez mais remunerados, são as certificações. A boa notícia é que o Brasil tem saído na frente nessa tarefa. No ano passado, o País produziu 3,4 milhões de toneladas de soja certificada, 82,3% de todo o grão monitorado no mundo. “A oferta brasileira desse tipo de grão vai continuar crescendo”, diz a economista e produtora rural argentina Marina Born, presidente da Mesa Redonda da Soja Responsável (RTRS, na sigla em inglês). “A soja certificada está trazendo mais transparência na gestão das fazendas.”

O grão também traz mais renda. O bônus por tonelada pode chegar a US$ 5. Em uma conta simples, isso significaria US$ 26,1 milhões nas exportações de soja no ano passado, caso o Brasil exportasse apenas o grão certificado. Em 2017, o País exportou 68,1 milhões de toneladas de soja, por US$ 25,7 bilhões. Está aí uma oportunidade de negócio. O Brasil se firma como o maior produtor de soja com comprovação sustentável no mundo, num mercado global que entrou num ritmo de crescimento médio de um milhão de toneladas a cada ano. A RTRS, criada em 2009, com sede em Zurique, na Suíça, é uma instituição formada por 197 membros de 27 países, tem a função de monitorar as boas práticas em toda a cadeia, exigidas por compradores internacionais. Fazem parte produtores rurais, entidades e empresas do setor industrial, do comércio e de finanças.

A agricultora Dudy Paiva, 60 anos, da fazenda Santana, no município de Sorriso (MT), faz parte de um time de 73 produtores mato-grossenses que certificam a lavoura. Há quatro anos, mil hectares de cultivo levam o selo. “Mesmo antes do selo existir, já queria algo que melhorasse a fazenda”, diz Dudy. “Isso veio com o enquadramento da fazenda às normas da RTRS”. Na safra passada, ela colheu 58 mil sacas. Recebeu R$ 3,1 milhões no preço base e mais R$ 24 mil de bônus. “O valor nem é o grande chamariz para nós. O que realmente importa é que existe uma documentação internacional que está atestando o nosso trabalho”, diz Dudy. “É uma prova de que estamos fazendo um trabalho correto e que tem tudo para crescer ainda mais.” Parte da produção de Dudy é exportada para a França e vira ração para as vacas leiteiras do laticínio Bel, com sede em Paris, e que faturou € 2,9 bilhões globalmente.

Na produção, a previsão global para a safra 2018/2019 é de 355 milhões de toneladas. O volume de soja certificada foi de 420,7 mil toneladas em 2011, primeiro ano em que foi para o mercado. Neste ano, a previsão é de cinco milhões de toneladas e, em uma década, poderá ser 55 milhões de toneladas, metade da atual produção brasileira do grão. Para o economista Cid Sanches, representante geral da RTRS no Brasil, a tendência mundial é que as empresas passem a processar cada vez mais a soja certificada. “Até a agroindústria nacional, que não consumia quase nada dessa soja, hoje já consome”, diz Sanches. “A Alemanha, que até 2016 não tinha nenhuma empresa que comprava, já conta com duas empresas. Neste ano, houve a primeira compra pela Indonésia.” Atualmente, as maiores demandas por soja certificada vêm da Holanda, Suécia, Finlândia e Dinamarca.

Mas a RTRS não deve ficar apenas na soja. A meta é criar subdivisões de certificações para sojas não-transgênicas, orgânicas e para biodiesel. Há até uma proposta para o milho. “É um plantio que está de mãos dadas com a soja e que amplia mais o mercado ao produtor”, diz Marina. “A demanda, cada vez mais, não é por soja, simplesmente. A tendência é de uma demanda diversificada”. Atualmente, cinco certificadoras selam a produção. Entre elas, a brasileira Cert Id, a holandesa Control Union e a suíça SGS. Além de produtores do Brasil, a certificação do grão também ocorre na Argentina, China, Estados Unidos, Índia, Moçambique, Paraguai e Uruguai. O selo vem mediante uma série de práticas agrícolas, como desmatamento zero, conservação do solo e do ambiente, respeito às leis e promoção das comunidades locais.